Novela č. 47/2011 Sb., která změnila zákon č. 235/2004 Sb., o dani z přidané hodnoty, zavedla mimo jiné u některých tuzemských zdanitelných plnění tzv. reverse charge mechanismus neboli přenesení daňové povinnosti na odběratele. Od 1. 1. 2012 začalo platit toto pravidlo také při poskytnutí montážních a stavebních prací. Koncem loňského roku zveřejnilo Generální finanční ředitelství k tomuto ustanovení podrobnou informaci, kterou zpracovalo ve spolupráci s Ministerstvem financí. Začátkem února letošního roku byly na internetových stránkách [daňové správy] zveřejněny i odpovědi na nejčastější dotazy vztahující se k tomuto tématu.

Reverse charge mechanismus spočívá v tom, že dodavatel neúčtuje odběrateli DPH ze zdanitelného plnění, ale daň přizná a odvede odběratel. Ten si zároveň může z tohoto plnění uplatnit odpočet. Dodavatel, který uskutečnil zdanitelné plnění, na daňovém dokladu uvede sdělení, že DPH je povinen doplnit a přiznat odběratel. Odpovědnost za správnost uvedení daně bude tedy na straně odběratele.

Na koho se režim daňové povinnosti vztahuje?

Režim přenesení daňové povinnosti se uplatní pouze mezi plátci DPH a při poskytnutí plnění v České republice. Pokud budou stavební práce poskytnuty osobám, které nejsou plátci DPH, reverse charge mechanismus se používat nebude. Daň tak odvede dodavatel. V případě, že je odběratel plátce DPH, ale plnění pořizuje pouze pro svoji soukromou potřebu, režim přenesení daňové povinnosti se rovněž neuplatní.

Povinnosti dodavatelů a odběratelů v režimu přenesení daňové povinnosti.

Všichni dodavatelé a odběratelé, kteří uplatňují režim přenesení daňové povinnosti, jsou povinni vést evidenci o těchto plněních a výpis z evidence předložit správci daně. V této evidenci musí uvádět DIČ obchodního partnera, datum uskutečnění zdanitelného plnění, základ daně, rozsah a předmět plnění. Výpis z předmětné evidence jsou plátci DPH povinni podat ve lhůtě pro podání daňového přiznání a ve formátu a struktuře zveřejněné správcem daně. Pokynem GFŘ-D-4, který nabyl účinnosti 1. 4. 2011, je stanovena povinnost podávat tento výpis elektronicky. Elektronický formulář "Výpis z evidence pro daňové účely podle § 92a zákona o DPH" najdete zde.

Stavební a montážní práce, které podléhají režimu přenesení daňové povinnosti

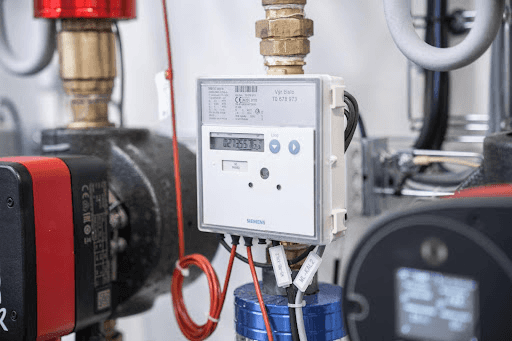

Režimu přenesení daňové povinnosti podle § 92e zákona o dani z přidané hodnoty podléhá poskytnutí stavebních a montážních prací, které podle sdělení č. 275/2008 Sb. odpovídají číselnému kódu klasifikace produkce CZ-CPA 41 až 43 platnému od 1. 1. 2008. Jedná se například o výstavbu budov, silnic, železnic, mostů, tunelů, inženýrských sítí, vodních děl, instalatérské, topenářské a plynařské práce, izolační, tapetářské, malířské, sklenářské a obkladačské práce, lešenářské, betonářské a zednické práce. V Informaci GFŘ a MF článku 2.3 jsou uvedeny i příklady produkce související se stavebnictvím, na které se režim přenesení daňové povinnosti nevztahuje. Nepatří do něho například vrty související s důlní činností, čištění komínů, pronájem lešení atd.

Související články:Novela zákona o DPH